无为光大期货有色金属类日报6.12

无为 铜:

隔夜LME铜下跌0.8%至9647美元/吨;SHFE铜主力下跌0.77%至78570元/吨;国内现货进口持续(🚪)亏损。宏观方面,美国5月CPI表现超预期降温,CPI同比上涨2.4%,略低于预期的2.5%,但高于前值2.3%;核心CPI同比持平于2.8%,低于预期2.9%。数据(🌡)显示,美国消费者尚未感受到关税政(🔖)策带来的价格上涨压力,这也减轻了美联储下半年降息的压力,数据公布后市场再度聚焦美联储政策的判断,CME利率观察工具显示,市场对月降息的可能性一度升至60%附近。库存方面,LME铜下降950吨至119450吨;Comex铜增加(🥨)1044吨至174259吨;SHFE铜仓单下降373吨至33373吨;BC铜仓单维持804吨。需求方面,淡季来临,终端需求订单逐步放缓。弱势美元、内外去库和低库存格局、国内现货紧张以及美国232调查是否加征关税的不确定性依然是推动多头的有利因素,而美政府左右摇摆的关税态度以及由此带来的全球经济走向的不确定性则成为(🛸)主要的看空因素(🧙)。从国内来看,虽有涨价修复进口盈亏的可能性,但淡季来临下需求阶段性下滑也是不争的事实,因此我们认为这种震荡格局可能还会延续一段时间(🚰)。继续关注78000~80000元/吨区间,若有效(📣)突破价格则可能更进一(🦃)步,否则铜可能再次回落整理。

镍&不锈钢:

隔夜LME镍跌1.21%报15145美元/吨,沪镍跌0.95%报120350元/吨。库存方面,昨日LME库存减少966吨至198126吨,国内 SHFE 仓单减少151吨至21041吨(🆙)。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水维持100元/吨。镍矿价格(🚎)暂时表现坚挺,国内镍铁成交价格有小幅反弹迹象,但大厂招标价格维持940元/镍点。不锈钢方面来看,原料价格持稳,库存周度表现环比有所增加,供应端国内(💚)及印尼方面均有减产,6月整体过剩格局将逐渐缓解,但中期来看仍受终端需求疲软(🐯)压制。新能源方面,品种价格表现平稳,6月需求排产难有大量新增。一级镍方面,6月供应环比延续下降,国内周度库存去化。综合来看,原料成(🎦)本坚挺为托底,一级镍基本面(🙈)好转成为市场利多因素,但向上受到下游需求制约,整体仍篇震荡运行,关注镍矿升水和一级镍库存表现。

无为 氧化铝&电解铝&铝(🕍)合金(😟):

无为 氧化铝震荡偏弱,隔夜AO2509收于2886元/吨,跌幅0.21%,持仓增仓5911手至29.9万手。沪铝震荡偏强,隔夜AL2507收于20250元/吨,涨幅0.4%。持仓减仓207手至19.4万手。铝合金震荡偏强,隔夜主力AD2511收于19395元/吨,涨幅0.21%,持仓减仓32至10382手;现货方面,SMM氧化铝价格回落至3261元/吨。铝锭现货升水扩至90元/吨。佛山A00报价小幅回涨至20230元/吨,对无锡A00贴水200元/吨(🕜),铝棒加工费多地持稳,新疆南昌广东无锡下调60-80元/吨;铝杆1A60持稳,6/8系持稳,低碳铝杆加工费上调210元/吨。氧化铝企业延续复产,现货库存逐渐加压。矿价前期炒作空间不再、后续支撑有限,氧化铝锚定成本定价回调;各地铝水比例提升,铝锭到货量压减延续去库,但周转和去库速度放缓,电解铝偏弱调整。交易首日盘面资金稍显谨慎,第二日对标保太价补涨,预计短期围绕基准位置震荡格局不变。

工业硅&多晶硅:

11日多晶硅震荡偏强,主力2507收于34255元/吨,日内涨幅0.72%,持仓减仓2509手至60199手;SMM多晶(🌼)硅N型硅料价格36500元/吨,最低交割品N型硅料价格持稳在36500元/吨,现货(🕖)对主力升水收至2245元/吨。工业硅震荡(💾)偏强,主力2507收于7560元/吨,日内涨幅2.23%,持仓减仓8591手至14.7万手。百川工业硅现货参(🤔)考价8750元/吨(♌),较上一交易日持稳。最低交割品#553价格降至7600元/吨,现货升水收至(🐄)125元/吨。西南丰水电价全面下调,叠加硅(🈲)煤和电极不断下移,工业硅成本重心持续回调,硅厂丰水季开工水平压产到极限,需求端变量不多,工业硅短期止跌。多晶硅延续全面降负荷(🚔),后续仍有行业自律扩大限产额度可能。新一轮签单落地,量级有限且现货交易角度引导低品相对高品更抗跌。多晶硅延续弱势。

无为 碳酸锂:

昨日碳酸锂期货2507合约涨0.16%至60760元/吨。现货价格方面,电池级碳酸锂平均价涨100元/吨至60350元/吨,工业级碳酸锂平均价涨100元/吨至58750元/吨,电池级氢(📡)氧化锂(粗(🧟)颗粒)下跌500元/吨至61200元/吨,电池级氢氧化锂(微(💂)粉)跌500元/吨至66350元/吨。仓单方面,昨日仓单库存减少172吨至32947吨。价格方面,锂矿价格有止跌迹象。供应端,周度产量环比增加,6月(🤶)产量供应环比增速明显。需求端,据各家初步排产数据来看增量不显。库存(🛬)端,周度库存重回(🅱)增加,下游小幅减少,上游(✈)和中间环节有所增加。综合来看,需要考虑的是,一方面,当前矿山端并未有新的停减产动作,同时,从国内排产来看,6月过剩格局将(🗺)进一步扩大;另一方面,锂矿的价格表现相对滞后,如果锂盐价格快速走强,生产和套保动力将再次显现,对价格进一步产生压力,就目前来看,锂矿库存已经得到一定消化。当前价格水平基本处在阶段性底部区间,多空博弈加剧,价格可能会受到资金扰动,但实际基本面没有出现拐点,关注仓单情况。

相关链接:

- 谷歌漏洞被修复:最快 5 秒破解获取 Google 账号关联手机号

- 海南:坚决拥护党中央决定,坚定不移打好党风廉政建设和反腐败斗争攻坚战持久战总体战

- 长三角议事厅·周报|长三角“银发专列”开启适老文旅新赛道

- 印度班加罗尔踩踏事件已致11死50余伤

- 上海公布“清朗・整治 AI 技术滥用”行动阶段性成果:清理违规信息 82 万余条、处置账号 1400 余个

- 漫步者推出 Doo Ace 头戴式耳机:蓝牙 6.0、32mm 动圈,首发价 206.1 元

- 推荐“准85后”材料科学专家汪航,升任江西理工大学副校长

- 云南大理州洱源县发生5.0级地震,当地启动Ⅲ级应急响应

- 华为 Pura80 Pro / Pro + 今日开启预约

- “中非科技小院”:用中国智慧充实“非洲粮仓”

相关新闻

- 无为不只是降息!鲍威尔明年离职后,美联储“美元互换”会成特朗普“核武器”吗?详细阅读

来源:华尔街见闻 本周担保隔夜融资利率SOFR期货显示,市场对美联储主席鲍威尔任期结束的预期正在推动新一轮降息押注。然而鲍威尔离任后,真正让...

2025-06-1523

- 无为人民币大消息!中国土耳其双边本币互换协议续签详细阅读

据中国人民银行网站6月13日消息,经国务院批准,近日中国人民银行与土耳其中央银行续签双边本币互换协议,互换规模为350亿元人民币/1890亿土耳其...

2025-06-1528

- 无为交易员周五狂买看涨期权,看好美油到80美元详细阅读

来源:华尔街见闻 以伊冲突后,投资者大量买入原油看涨期权,押注未来油价还会进一步上涨至80美元。芝商所数据显示,周五当天,WTI原油202...

2025-06-1526

- 无为全国首单乘用车再制造发动机进口业务落地天津东疆详细阅读

中新网天津6月14日电 (记者 王君妍)记者14日从天津海关及天津东疆综合保税区获悉,4台由油滴(天津)汽车零部件再制造有限公司进口的再制造乘用车...

2025-06-1526

- 无为武汉加快数据基础制度建设 促公共数据资源开发利用详细阅读

中新网武汉6月13日电 (卢琪 袁芳)武汉市近日印发《武汉市公共数据资源管理实施细则(试行)》(以下简称《实施细则》)、《武汉市公共数据授权运营实...

2025-06-1531

- 无为约200名海军陆战队士兵进驻洛杉矶 开始执行警戒守卫任务详细阅读

中新网6月14日电 据美媒报道,美国军方当地时间13日表示,约200名海军陆战队士兵已进驻洛杉矶,开始执行警戒守卫任务。...

2025-06-1531

- 无为前5月中国铁路发送旅客18.6亿人次 创历史同期新高详细阅读

中新社北京6月13日电(记者 刘文文)记者13日从中国国家铁路集团有限公司(下称国铁集团)获悉,1至5月,全国铁路发送旅客18.6亿人次,同比增长...

2025-06-1536

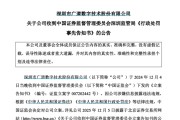

- 无为顶格重罚!839680,退市警报拉响详细阅读

登录新浪财经APP 搜索【信披】查看更多考评等级 前言 *ST广道(维权)案再次昭示,财务造假者终将付出毁灭性代价。证监会拟作出的顶格千万级罚...

2025-06-1534