无为投红利,为什么要选国企?

无为 上一篇讲了红利的投资逻辑,当下正处于红利策略配置的窗口期。那么在众多红利(🎚)策略中,为何要拥抱国企红利?

无为 在低利率与复杂的市场环境下,追求稳健回报成了很多投资者的需求。国企作为国民经(⏩)济的支柱,通常情况下以强实力、优布局、稳业绩凸显投资价值。一般兼具“(😤)高股息、低波动、抗周期”特性。公募基金改革背景下,寻求的红利资产不但需要具备稳定分红主导投资回报的属性,同时盈利稳定性要求显著提高。“国企+红利”的组合,在一定程度上具有底仓配置价值。既可以是经济基本盘的“压舱石”,又能依托政策红利与估值修复,或能为组合提供可持续现金流与长期增值潜力。

无为 优选高股息国企

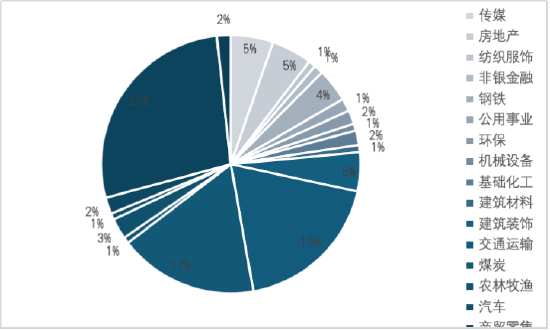

无为(🆑) 中证国企红利指数(000824)是在沪深两市上市的国有企业中,挑选现(🦆)金股息率高、分红比较稳定、且有一定规模及流动性的100只股票作为样本,价值风格浓厚(🙋),代表了市场上优质的高股息国企。

中证国企红利有(🍭)三个行业权重超过10%:银行(27%)、煤炭(17%)、交通运输(⏬)(19%),其余大部分行业占比在2%左右,高股息低估值特征明显,非系统性风险较低。指数主要集中于交运周期及金融等高分红行业,前10大(🦔)权重股合计权重15%,涵盖多只(🤯)行业龙头股。

无为 数据来源:中证指数官网,行业分类为申万一级行业,数据截至:2025.5.30,指数的具体信息以官方指数公司发布的权威信息为准。

指数长期表现稳健

近十年累计涨幅达133.15%,较沪深300(41.73%)和中证500(23.15%)形成碾压式领先。更关键的是其较强的风险(🧐)控制能力——近十年最大回撤远低于中证500指数同期。通(🎀)过收益回撤比(3.07)这一核心指标可以观察到,中证国企红利指数的单位风险收益能力达到沪深300的3.4倍、中证500的8.5倍,印证了‘高股息+低波动’策略在长期投资中的有效性。”

无为 全收益由考虑了所有股票分红再投资所产生的收益计算得(📗)出。数(😰)据来源:Wind,近10年区间(🦁):2014.12.31至2024.12.31。最大回撤表示在特定时间段内,从最高点跌至(✨)最低点的最大幅度。收益回撤比=区间累计收益/区间最大回撤的绝对值。指数的历史数据不代表未来表现,也不代表具体基金的业绩表现。指数的展示主要是为了有效地表达特定市场或者策略的走势,不构成任何基金或(🕧)交易策略的依据或建议,且指数运作时间较短,不能反映市场发展的所有阶段。中证国企红利全收益指数与沪深300全收益、中证500全收益等主流宽基指数在成份券构成、筛选规则等方面存在不同,涨跌幅不具有可比(🔒)性,仅供参考。

量化助力国企红利股票精选

量(🥇)化红利策略优势也很明显,相较于指(🔘)数ETF,量化红利策略通过多因子模型精选高质量分红资产,并动态调节估值过热标的以控制组合波动;相比主动权益策略,其依托全市场扫描高效捕捉跨风格红利机会,虽个股研究深度稍逊,但凭借广度优势力争提升收益概率,形成‘深度与广度互补’的配置价值。”

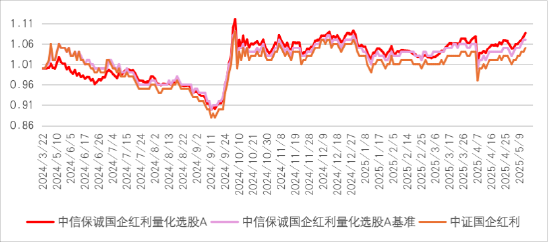

中信(🥂)保诚国企红利量化选股(A 020768,C 020769)就是这样一只量化多因子+基本面量化模型相结合,灵活运用多种策略增强,以质量、(🎳)分红、估值、公司治理等方向的指标为选股核心的量化基金。成立以来,多个阶段超额收益明显。

无为 中信保诚国企红利量化选股A的净值走势图

无为 注:过往业绩不预示未来,基金(⚫)收益具有波动性。基金业绩数据、基金净值已经托管复核,业绩比较基准、中证国企红利指数数据来自Wind。本基金成立于2024-03-22,数据截至2025/05/14。业绩基准为中证国有企业红利指数收益率*85%+中债综合财富(总值)指数收益率*10%+恒生(🎹)指数收益率*5%。

无为 国企作为政策落地的“(🐁)主(🤳)力军”,红利是筛选优质企业的“试金石”。当经济需要方向引领、市场渴求确定性时,兼具政策优势与盈利质量的“国企+红利”组合,或许能成为投资者寻求稳健(🖖)增长的重要选择。着眼长远,价值凸显。

相关链接:

- 探访广西环江毛南族自治县 智能科技助力民众养好致富蚕

- “10万的车能便宜4万”、没有模特……这些车展真的在卖车

- 河北邯港高速南运河特大桥支架垮塌致2死3伤,交通运输部挂牌督办

- 破格提拔4年后,46岁成都中医药大学副校长曾芳拟再晋升

- 爱奇艺大幅下调虚拟制作系统使用价格,最低 3.5 万元 / 天

- 摩托罗拉 Moto G96 5G 手机外观、配置曝光:素皮后壳 + 骁龙 7s Gen 2 处理器

- 门店 239 元 → 官方 29 元:森马男女休闲短裤 1~2 折大清仓

- 详解中美元首通话:校正中美关系这艘大船的航向

- 任天堂 Switch 2 主机目前仅有深浅两种主题,消息称后续有付费自定义选项

- 推荐伯明翰“垃圾围城”:经济下行中,英国地方政府的危机与改革

相关新闻

- 无为消息人士:五角大楼重新评估美英澳安全伙伴协定详细阅读

中新网6月12日电 综合外媒11日报道,五角大楼被曝开始重新评估美国前总统拜登执政时期美国、英国和澳大利亚签署的三边安全伙伴关系协定。 据...

2025-06-135

- 无为山西省临汾市人大常委会原副主任柴高潮被开除党籍详细阅读

中新网6月13日电 据山西省纪委监委消息,日前,经山西省委批准,山西省纪委监委对临汾市人大常委会原副主任柴高潮严重违纪违法问题进行了立案审查调查。...

2025-06-1328

- 无为印度一载240余人航空客机居民区坠毁 飞行员曾发出求救信号详细阅读

中新网6月12日电 据英国天空新闻网援引Flightradar消息,当地时间12日,印度航空坠毁客机的“最后信号”是在起飞几秒后收到的。印度新德里...

2025-06-13329

- 无为加拿大本拿比市宣布就歧视华裔历史正式道歉详细阅读

当地时间6月11日,加拿大不列颠哥伦比亚省本拿比市发表公告称,该市决定于今年11月15日,就历史上针对华裔的歧视进行正式道歉。 本拿比市表...

2025-06-13364

- 详细阅读

- 无为尽管存在关税 欧盟4月对美贸易顺差仍扩大详细阅读

周五公布的数据显示,尽管美国征收关税,欧盟 4 月对美商品贸易顺差仍有所扩大。 欧盟统计局(Eurostat)数据显示,欧盟整体商品贸易顺差从...

2025-06-13408

- 无为茅台时代一去不复返,年轻人追捧新“茅台”详细阅读

(转自:指数挖掘机) 茅台真的过气了吗? 越跌越补,虽然成本摊薄了一些,但食品饮料的亏损始终还是没能翻红。所以不禁在思考,茅台是不是真的过...

2025-06-13471

- 详细阅读